Las finanzas embebidas están redefiniendo la naturaleza de la industria de los servicios financieros.

Dado que prácticamente cualquier empresa puede incorporar soluciones bancarias a sus productos y servicios, la industria de los servicios financieros ha dejado de actuar por cuenta propia para convertir a las finanzas en un sector generalizado.

Las finanzas embebidas representan una gran oportunidad para los comerciantes que no formen parte del sector bancario para acercarse a sus consumidores, crear nuevas fuentes de ingresos y revolucionar la manera en la que las personas interactúan con el dinero.

Gracias a las finanzas embebidas, los servicios financieros ahora son parte de los canales de adquisición y retención de clientes, ofreciendo a las marcas miles de oportunidades para transformar la relación con sus clientes.

Sigue leyendo o elige la sección que deseas leer:

- Qué son las finanzas embebidas

- Por qué debes prestar atención a las finanzas embebidas

- Beneficios para empresas

- Beneficios para clientes

- Casos prácticos más importantes

- El papel de las finanzas embebidas en el futuro de los servicios financieros

¿Qué son las finanzas embebidas?

El Embedded Finance (finanzas embebidas en inglés), permite crear oferta financiera innovadora integrada con la compra de servicios o productos no financieros.

En el pasado, servicios financieros como pagos o préstamos eran exclusivos de los bancos. Los bancos tradicionales al ser entidades reguladas, durante mucho tiempo, desarrollaron su propia tecnología. De esta manera, era inconcebible que este tipo de servicios pudieran formar parte de una entidad diferente.

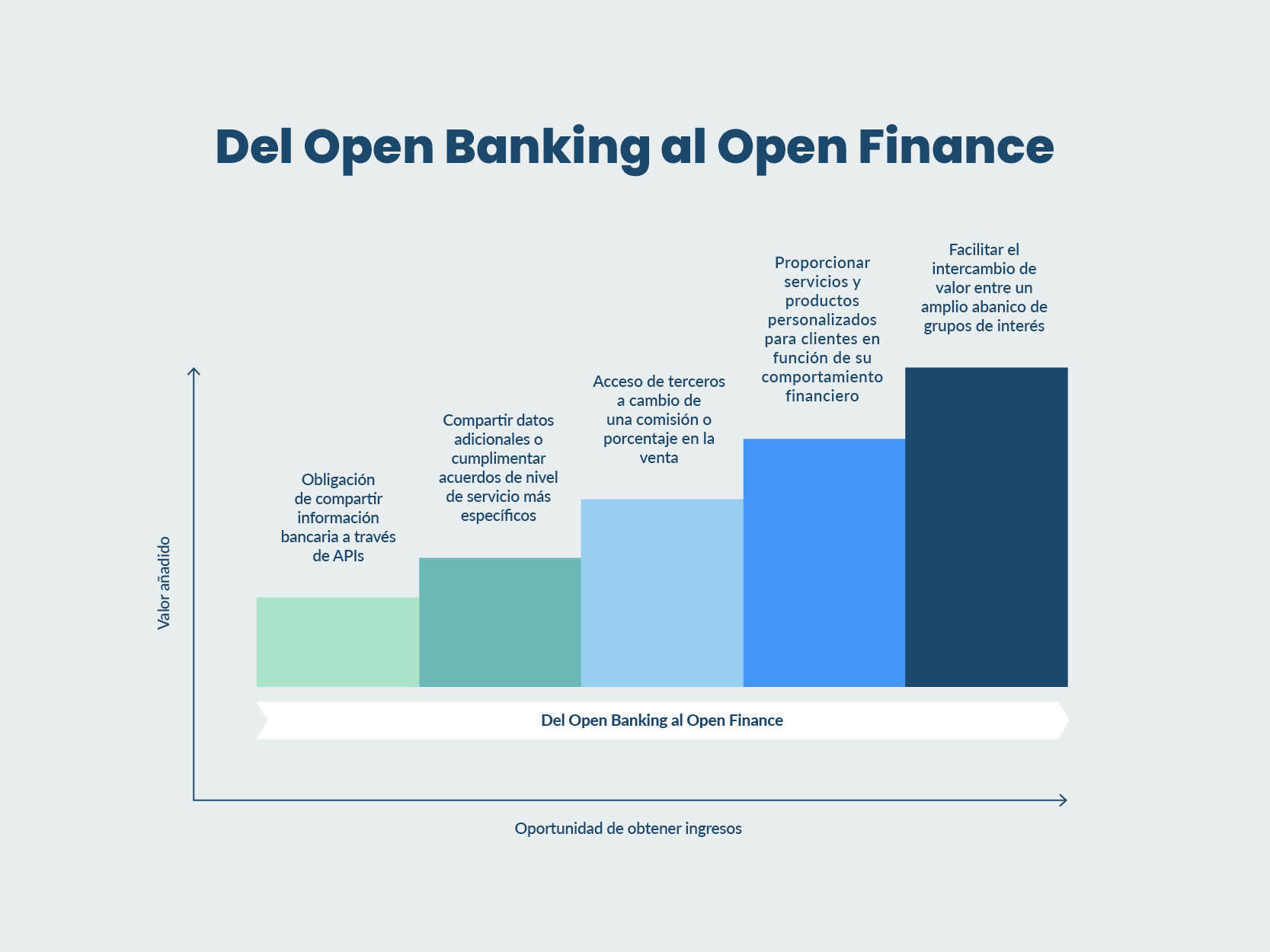

El movimiento Open Banking y las regulaciones que lo respaldan como la PSD2 han sido capaces de acabar con esta tendencia. Hoy en día, los bancos, las fintechs y otras entidades reguladas pueden ofrecer su infraestructura tecnología para que otras compañías desarrollen sus propios servicios financieros.

De esta manera, con las finanzas embebidas o banca invisible, las empresas pueden usar el conocimiento de su sector para generar servicios financieros a medida de sus usuarios. Aquí te mostramos dos ejemplos para dejar claro este concepto.

- Un vendedor de comercio electrónico incorpora una opción de financiación en el momento del pago.

- Un e-wallet en la plataforma de una empresa digital permite que consumidores y proveedores intercambien el dinero a través de una app.

- Una inmobiliaria ofrece en su plataforma un seguro de alquiler a los nuevos inquilinos.

Como te puedes imaginar, las opciones son prácticamente infinitas.

Además, el cumplimiento con la normativa no supone una preocupación para las empresas, ya que la entidad regulada, ya sea un banco o una fintech, se hace cargo de este aspecto tan tedioso pero necesario.

Desde el punto de vista del usuario, añadir una capa de servicios financieros embebidos, sigue los procedimientos estándar al operar con APIs. Una vez que se decide el producto, los desarrolladores solo tendrán que adaptar los códigos en armonía a la experiencia del usuario.

¿Por qué debes prestar atención a las finanzas embebidas?

Es evidente que las finanzas embebidas serán una de las tendencias más importantes en la industria de los servicios financieros y en la economía mundial durante los próximos años. De hecho, la célebre firma de capital de riesgo de Silicon Valley Andreessen Horowitz señaló recientemente que las finanzas integradas podrían “quintuplicar los beneficios por cliente”.

Por este motivo, los gestores de productos o innovadores que deseen expandir considerablemente su oferta de productos, mejorar la experiencia de usuario y aumentar la rentabilidad, tendrán que conocer a la perfección el funcionamiento de las finanzas embebidas.

Los bancos y las empresas que aprovechen los servicios financieros embebidos podrán obtener información muy valiosa sobre sus usuarios, concediendo préstamos y seguros más adecuados y permitiendo que los proveedores ofrezcan servicios más personalizados.

Cuantos más datos haya, más eficaz será el proceso, por lo que es muy probable que veamos una transformación en la manera de interactuar entre comerciantes y clientes: una banca personalizada (por ejemplo, con descuentos) y préstamos más precisos.

Todas las partes interesadas salen ganando: los bancos se benefician con sus soluciones de marca blanca, los consumidores pueden comprar de una manera más sencilla y práctica y los comerciantes disfrutan de una mayor conversión con precios más reducidos.

Beneficios de implementar finanzas embebidas para las empresas

1. Mayor control sobre el proceso de pago

Las finanzas embebidas eliminan la necesidad de los bancos, por lo que cualquier empresa puede ofrecer servicios financieros.

Uno de los mayores beneficios de las empresas que ofrecen servicios financieros es la posibilidad de controlar todo el proceso de pago del cliente. Las empresas, en lugar de redirigir a los clientes a páginas de terceros, pueden ofrecer un servicio completo bajo un mismo “techo digital”. De esta manera, además de ofrecer una mejor experiencia de pago, las empresas pueden conocer con mayor profundidad los hábitos de pago de sus consumidores.

2. Valor añadido para los clientes

Las finanzas embebidas permiten que las empresas transformen su relación con el cliente. Los comerciantes controlan todo el proceso de pago, por lo que pueden ofrecer métodos de pago alternativos (APM) y soluciones personalizadas que se adapten a sus clientes. Por ejemplo, la opción de “compra ahora, paga después” (BNPL) ayudará a aumentar la conversión entre las generaciones más jóvenes.

3. Disminución de los costes

Otro de los grandes beneficios de contar con un proceso de pago embebido es que los comerciantes pueden prescindir de intermediarios como redes de tarjetas o proveedores de pagos caros para abaratar el proceso de pago.

4. Mayores ingresos

En lo que respecta al estado financiero, las empresas también pueden convertir las finanzas embebidas en una fuente de ingresos adicional, ya que los comerciantes pueden ofrecer crédito a sus clientes para obtener beneficios a partir de los intereses. El ejemplo más claro de este proceso son las soluciones “compra ahora, paga después”, que ofrecen crédito en el punto de venta.

El mayor beneficio para los clientes

El mayor beneficio de las finanzas embebidas para el cliente es la comodidad, y este aspecto es muy importante, ya que vivimos en una era en la que se destina gran parte de los ingresos a la comodidad. Por ejemplo, Amazon Prime, la comida rápida o Ikea. Modelos de negocio como estos tienen éxito porque dan prioridad a la comodidad de sus clientes.

Las finanzas embebidas llevan la comodidad al siguiente nivel, ya que el concepto de “pago” casi desaparece. Los clientes ya no tienen que sacar su tarjeta de débito ni navegar por pantallas de pago adicionales para añadir sus datos (por enésima vez).

En su lugar, tan solo tienen que hacer clic en el botón “Comprar ahora” para adquirir el producto, lo que ahorra tiempo y energía y mejora su confianza en el comerciante. El Open Banking y la PSD2 permitirán que esto se convierta en la norma y deje de ser una excepción.

Una de las mejores maneras de ilustrar el poder de las finanzas embebidas es analizar el sector de los seguros.

Hoy en día, la mayoría de los consumidores adquieren su vehículo en un concesionario y contratan el seguro con otra compañía, lo que conlleva tiempo y energía innecesarios.

Las finanzas embebidas permiten incluir el seguro en el proceso: cuando un cliente compra un vehículo, el seguro se puede contratar fácilmente al mismo tiempo y desde la misma plataforma. El cliente no necesita recurrir a otra empresa o pasarela de pago externa a la compañía, ya que puede tenerlo todo en ese instante.

Otro ejemplo serían los contratos de alquiler, que ya incluyen información sobre la renta y el seguro a la hora de firmarlo. Las finanzas embebidas permiten que los clientes dediquen menos tiempo a tareas administrativas aburridas para que lo destinen a lo que de verdad les importe.

Casos prácticos más importantes

Ahora vamos a analizar cómo los servicios financieros embebidos (también conocidos como “banca invisible”) crean nuevas oportunidades de negocio y grandes beneficios en seis industrias diferentes.

1. Plataformas e-commerce

El e-commerce ha sido uno de los grandes beneficiados por la pandemia, dado que el número de consumidores online ha incrementado y emprendedores han aprovechado este momento para introducirse y expandirse en este sector. Como consecuencia, las grandes plataformas e-commerce han buscado colaborar en el éxito de sus clientes adaptando servicios financieros embebidos.

Shopify, creó un producto financiero para ayudar a que sus clientes (comerciantes) obtuvieran una línea de crédito. Dado que muchos negocios tuvieron dificultades para recibir un crédito adecuado en tiempos tan inciertos como el 2020, la empresa canadiense aprovechó sus datos internos para mejorar la predicción de ventas de un comerciante y ofrecerles un préstamos más preciso.

Asimismo, Shopify ofrece a los clientes finales una opción de financiación de “compra ahora, paga después” en el momento del pago, por lo que la banca invisible funciona para ambas partes. Tanto para negocios como para usuarios.

Los e-wallets y los pagos instantáneos para comerciantes son otros ejemplos de finanzas embebidas para e-commerce que eluden los procesos lentos y costosos de la banca tradicional.

2. Sistema sanitario

El sistema sanitario ha sido siempre un pilar central de nuestra economía. Tras la pandemia y con una población que envejece rápidamente, esta industria será aún más crítica en nuestras vidas. Los seguros médicos desempeñarán un papel crucial en la financiación de los tratamientos en los próximos años.

Al integrar servicios financieros, los proveedores de asistencia sanitaria pueden aprovechar sus datos para ofrecer a los pacientes una cobertura más adecuada. A su vez, los costes para los proveedores, las aseguradoras y los consumidores se reducirán en una industria económicamente más eficiente.

3. Industria automotriz

La industria del automóvil está muy ligada a los servicios financieros. Después de todo, la financiación y el alquiler son algunos de los impulsores más importantes del sector, hasta tal punto que algunos fabricantes tienen sus propios bancos o APIs. Sin embargo, todavía hay mucho margen de crecimiento.

La financiación y los seguros son algunas de las principales fuentes de beneficios para los concesionarios. Mediante los servicios financieros embebidos, ahora pueden ofrecer más opciones a los compradores y evitar así retrasos en pagos y altas moras. Asimismo, los concesionarios tienen la oportunidad de operar con mayor independencia y mejorar la experiencia de usuario y su reputación.

4. B2B

Los servicios financieros embebidos no son exclusivos de las empresas cuyo cliente final sea un consumidor. La tesorería corporativa representa un pilar fundamental en el éxito de cualquier empresa, y un gran número de negocios ya aceptan operaciones bancarias como la agregación de cuentas y la iniciación de pagos a través de API.

Los servicios financieros embebidos permiten que las tesorerías aprovechen sus datos financieros para establecer las opciones de financiación más adecuadas y con más rapidez. Además, también pueden disfrutar de otras posibilidades como el cambio de divisas y la gestión inteligente de gastos y contabilidad.

5. Gig economy

Las plataformas que permiten trabajar como autónomo han crecido durante la segunda mitad de la década pasada, y los servicios financieros embebidos pueden ser fundamentales para este tipo de servicios, desde servicios de taxi hasta los asistententes de compras o las entregas de comidas a domicilio.

Por ejemplo, los repartidores reciben sus ganancias directamente desde la plataforma, sin necesidad de depender de un intermediario, mediante una e-wallet y una tarjeta de débito personalizada.

Uber, el gigante de la gig economy, ha dado un paso más en los servicios financieros embebidos. Su opción “Uber Money” ofrece tarjetas de crédito a sus conductores, sobregiros bancarios y reembolsos en efectivo para determinadas compras.

Cuando el turismo vuelva a la normalidad, es posible que seamos testigos de otro auge en el alquiler de pisos a corto plazo, y los servicios financieros embebidos pueden ayudar a gestionar los riesgos a través de opciones de seguros en las plataformas para viajeros y propietarios.

6. Agencias inmobiliarias

El sector inmobiliario está en continua evolución y, dado que ha llegado el momento de que el modelo tradicional de agente-inquilino-propietario se reinvente, los servicios financieros embebidos pueden ser muy útiles para ofrecer mejores servicios a los clientes.

Imaginemos un servicio online que permite a inquilinos y propietarios cerrar los acuerdos directamente sin necesidad de agentes inmobiliarios. Este servicio podría beneficiarse de las finanzas embebidas en muchos aspectos, incluyendo cuentas escrow para depósitos y seguros para el arrendatario que protejan a ambas partes.

Asimismo, las empresas de construcción y remodelación pueden ofrecer a los propietarios la opción de financiación más apropiada para sus reformas.

El papel de las finanzas embebidas en el futuro de los servicios financieros

El ecosistema de las finanzas está cambiando: los clientes prefieren la comodidad y los bancos están reevaluando su modelo de negocio por la reducción de las tasas de interés a casi cero. Las fintech y organizaciones financieras están llenando ese vacío centrándose cada vez más en el cliente.

Hoy en día, hay más empresas en el sector financiero que nunca, cada una con diferentes objetivos de mercado y modelos de negocio.

Sin embargo, en el nuevo ecosistema financiero no se trata de crear empresas independientes: la clave está en la asociación, y los proveedores de la banca como servicio (BaaS) juegan un papel fundamental para el desarrollo de productos nuevos.

Las instituciones financieras y empresas fintech son conscientes de que a las nuevas generaciones ya no le interesa la banca tradicional y lo que busca son servicios a su medida. Por este motivo, los bancos se están convirtiendo en la infraestructura de base y las empresas fintech son las encargadas de cuidar a los clientes.

De esta manera, el ecosistema financiero dejará de ser un espacio de unidades aisladas para convertirse en una plataforma. La crisis de 2008 nos descubrió la debilidad del sistema financiero: la separación de las unidades no es sostenible y representa un riesgo.

Sin embargo, las finanzas embebidas están propiciando el cambio hacia un modelo de plataforma. El sector financiero se parecerá a internet, convirtiéndose en un espacio más modular y personalizable para que los modelos de negocio nuevos puedan prosperar y ofrecer un valor adicional a los clientes.

La banca como servicio permite que bancos, fintechs e instituciones financieras cooperen para ofrecer a los clientes bienes y servicios personalizados.

El ecosistema financiero está evolucionando hacia una era en la que los bancos dejarán de ser tan visibles y todo se unirá en un ecosistema que incorporará las finanzas embebidas a nuestras vidas y negocios.

Es evidente que las finanzas embebidas juegan un papel fundamental en el futuro de los servicios financieros. Las instituciones financieras, gracias a normativas europeas como la PSD2, están evolucionando hacia una economía mediante APIs en la que las empresas se asocian y ofrecen soluciones integradas en lugar de trabajar de forma separada.

Dado que las finanzas embebidas cada vez serán una parte más fundamental del marketplace digital, las empresas e instituciones financieras que no se acerquen a este modelo corren el riesgo de convertirse en obsoletas. Sin embargo, aquellas que incorporen las finanzas embebidas a sus servicios se beneficiarán de obtener un gran número de clientes e infinidad de oportunidades de crecimiento.