Las personas con poco o ningún historial de crédito son las que habitualmente necesitan más los préstamos. Sin embargo, la falta de información precisa y fiable propicia que terminen pagando unas tasas más altas o incluso que el préstamo sea rechazado.

¿Y si los prestamistas pudieran recopilar información en tiempo real y acceder a datos de mucha más calidad? De esta manera, el solicitante obtendría una mejor tasa, el riesgo para el prestamista sería mucho menor y se aprobarían más solicitudes.

El Open Banking permite que esto sea una realidad. Los prestamistas pueden acceder al historial financiero del prestamista a través de la fuente de información más fiable: su cuenta bancaria. Al transferir esta información en tiempo real a su modelo de préstamos, los prestamistas pueden crear una imagen mucho más precisa del solicitante y ofrecer una tasa de préstamo más accesible.

Los préstamos se aprueban o rechazan en la fase de “toma de decisiones” del proceso de préstamo, ya que en esta etapa se analiza la información facilitada por el prestatario para calcular el riesgo y tomar una decisión basada en los datos disponibles. Aunque este modelo funciona, veremos más adelante que hay una serie de errores a la hora de ejecutarlo.

Este artículo es la segunda parte de nuestra serie sobre préstamos en el que explicamos cómo los prestamistas pueden utilizar el Open Banking para actualizar y mejorar su proceso de préstamo.

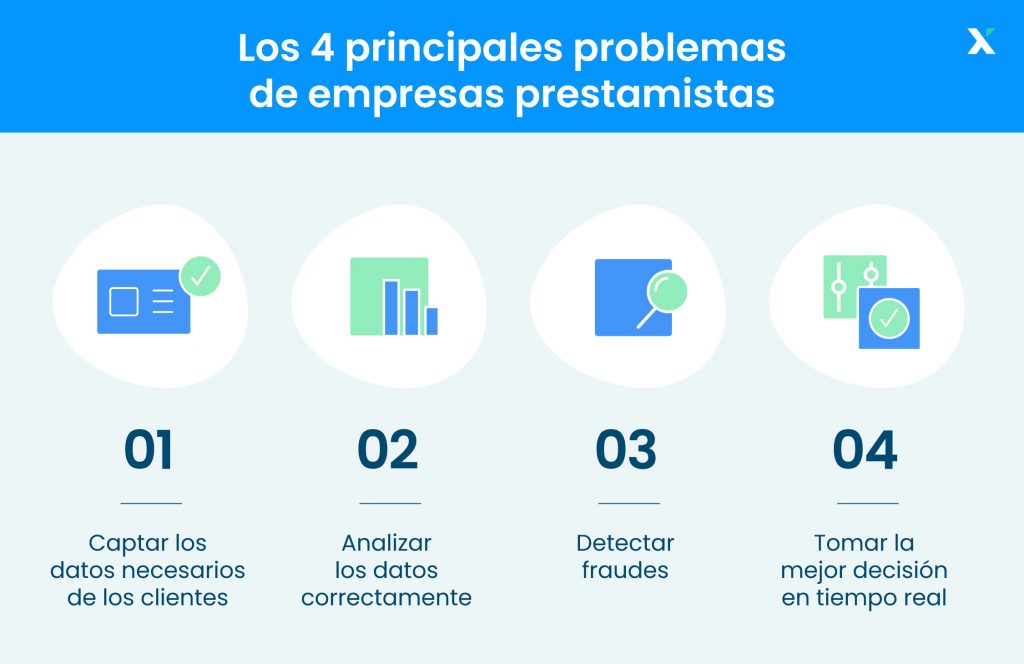

En primer lugar, vamos a analizar los problemas a los que se enfrentan los prestamistas a la hora de tomar una decisión.

¿A qué problemas se enfrentan los prestamistas en la toma de decisiones?

Obtener los datos adecuados de los clientes

La mayoría de las decisiones se basan en la información facilitada por el prestatario, por lo que, si la calidad de la información es baja, los prestamistas deben buscar datos en otro lugar o rechazar completamente la solicitud.

El problema reside en que el sector de los préstamos sigue confiando enormemente en informes financieros obsoletos y limitados y en procesos de onboarding y toma de decisiones de larga duración. Este tipo de procesos genera una discrepancia entre el cliente y el prestamista, ya que el problema suele ser la falta de información adecuada en lugar de la propia falta de información.

Esta situación ha sido una realidad durante la pandemia del coronavirus. Los métodos tradicionales de verificación han sido más inapropiados que nunca en un período en el que las fuentes de ingresos han sido más inestables y ha habido más casos de desempleo o cambios de trabajo.

Como mencionamos en la primera parte, la mayoría de los métodos de verificación actuales se basan en una imagen de la situación financiera del prestatario junto a información (a menudo desactualizada) que facilitan las agencias de crédito. Sin embargo, una imagen de la situación financiera del cliente no puede demostrar si una persona amortiza su deuda dentro de los plazos, compra de manera impulsiva o ahorra dinero habitualmente.

La falta de esta información propicia que un prestamista acepte la solicitud de una persona con unos ingresos altos pero con un índice alto de deuda (y por lo tanto de riesgo) y rechace a alguien con unos ingresos menores pero un buen índice de deuda.

👉 Más información: Cómo los datos financieros personales impulsan la innovación bancaria

Analizar los datos de manera efectiva

El proceso de análisis de datos es más complejo si no se cuenta con la información adecuada en el formato necesario.

Los prestamistas que confíen en extractos bancarios y PDF de los clientes no pueden considerar circunstancias de última hora en su análisis. Por ejemplo, si el prestamista desconoce que el solicitante ha perdido su empleo, esta información no se incluiría en el modelo, lo que podría afectar drásticamente al acuerdo de préstamo.

Asimismo, en lugar de confiar en los ingresos y los gastos, los prestamistas quieren centrarse en la asequibilidad: la capacidad de un prestatario de devolver un préstamo según sus hábitos y comportamiento financiero. Sin embargo, la falta de un historial exhaustivo de datos complica este proceso para los prestamistas.

Detectar los casos de fraude

Los solicitantes envían PDF e información bancaria de forma manual, por lo que pueden adornar determinadas cifras y seleccionar la información que más les interese para conseguir el préstamo. Asimismo, hay una serie de actores cuyo objetivo es defraudar a los prestamistas y manipular la información de la solicitud.

A lo largo de 2020, el British Business Bank estimó unas pérdidas de hasta 26 mil millones de libras por fraude y riesgo de crédito debido a la falta de transparencia en la situación financiera de los solicitantes.

👉 Más información: Cómo hacer frente al fraude online con APIs bancarias

Tomar las decisiones correctas

Dado que es difícil obtener la información adecuada de los clientes, las herramientas no miden las métricas correctas y existe el riesgo de que la información sea fraudulenta, no nos sorprende que el mayor reto al que se enfrenten los prestamistas sea tomar la decisión correcta.

Las decisiones erróneas aumentan el índice de riesgo en la cartera de crédito del prestamista y propicia unas mayores pérdidas a largo plazo. Además, los prestamistas pueden tener una mayor aversión al riesgo y ser incapaces de ofrecer préstamos a aquellos que más lo necesiten.

¿Cómo pueden los prestamistas aprovechar una mejor tecnología para mejorar la toma de decisiones? Vamos a comparar el método tradicional con el impulsado por Open Banking.

El proceso de toma de decisiones con y sin Open Banking

El método tradicional

En la primera parte, explicamos el proceso tradicional de onboarding con todo detalle. El método tradicional de toma de decisiones no es muy diferente.

¿Cómo funciona? El prestatario envía una enorme cantidad de información financiera durante el proceso de onboarding a través de un extenso formulario online. Además, normalmente se deben presentar extractos bancarios de los últimos tres meses, información sobre la dirección postal y saldos de cuentas a través de PDF y hojas de cálculo. Una vez que el prestamista recibe la información, es posible que acuda a una agencia de crédito para obtener más datos sobre el cliente.

Estos datos se incorporan al modelo del prestamista para determinar el riesgo, aprobar y rechazar el préstamo y decidir la tasa que debe pagar el solicitante. Dado que a menudo las fuentes de información están obsoletas o son erróneas, los modelos también terminan siendo imprecisos.

El prestamista comunica su decisión al solicitante y, dependiendo de la situación, el proceso completo puede durar varios días, lo que termina siendo una mala experiencia para el prestatario por la incertidumbre del proceso y la necesidad urgente del préstamo.

Con Open Banking

El Open Banking aumenta considerablemente la calidad de los datos en los que se basa la decisión. En lugar de basarse en datos facilitados por el cliente, el proceso de decisión depende de datos financieros que se obtienen en tiempo real y desde una fuente fiable: el banco del solicitante.

Esta fuente de información refleja de forma precisa la situación financiera del cliente y el prestamista puede elegir los datos financieros que quiere ver (siempre con el consentimiento previo del solicitante).

Recopilar datos en tiempo real permite utilizar herramientas más avanzadas como la categorización de datos e indicadores financieros avanzados que ofrecen una información más exhaustiva de la salud financiera del cliente. Gracias a estas herramientas, que describimos en detalle más abajo, los prestamistas pueden mantenerse al tanto de diferentes métricas como el tiempo necesario para que la persona amortice sus deudas, cada cuánto tiempo su cuenta bancaria está en negativo o su flujo de caja neto, lo que permite medir con precisión el riesgo de un solicitante.

Además, los prestatarios pueden acceder a los datos financieros directamente para obtener una visión más completa y tomar decisiones basadas en información de calidad. En lugar de revisar y añadir información de forma manual, los prestatarios pueden integrarla directamente y revisar el historial financiero del solicitante en cuestión de minutos, por lo que es posible dar una respuesta prácticamente en tiempo real.

👉 Más información: Las 7 maneras en que el Open Banking mejora la experiencia de cliente

El Open Banking permite que los prestamistas se centren en las métricas que realmente importan y puedan abrir su cartera de crédito a solicitantes que no sigan el método tradicional.

La toma de decisiones se efectúa de la siguiente manera:

1. Tras el onboarding, el prestamista cuenta con acceso directo (solo lectura) a la información financiera del solicitante para analizarla en tiempo real.

2. El prestamista puede utilizar esta información de diversas maneras (agregación de datos, categorización de datos o indicadores financieros) para importarla en su modelo de préstamos y medir la asequibilidad del solicitante.

3. El prestamista no tiene que procesar nada de forma manual y no es necesario acudir a agencias de crédito para obtener más información, ya que tiene disponible todo lo necesario.

4. El proceso puede durar menos de 5 minutos y el solicitante recibe una respuesta de forma inmediata.

5. Una vez que se aprueba la solicitud, se ejecuta el préstamo y el prestamista puede hacer seguimiento de las cuentas del prestatario en tiempo real gracias a un acceso continúo mediante el Open Banking.

Los datos bancarios son, sin lugar a dudas, la fuente de información más transparente, fiable y sencilla para la toma de decisiones de los prestamistas. Unos datos de gran calidad se traducen en decisiones de préstamos adecuadas y un menor riesgo.

👉 Puede que te interese: Cómo la banca personal agrega valor gracias al Open Banking

¿Qué tecnología permite una mejor toma de decisiones?

Agregación Bancaria

La agregación es una tecnología que permite conectarse a varias cuentas financieras del solicitante e importarlas a través de una API. Esta tecnología posibilita que el prestamista integre la cuenta corriente, de ahorros y de préstamos en una sola pantalla.

De esta manera, es posible conocer los hábitos financieros de un cliente en sus diferentes cuentas sin necesidad de analizarlas por separado. Por ejemplo, una cuenta corriente y de ahorros agregada puede mostrar que el solicitante ahorra un 10 % de sus ingresos cada mes y los transfiere a la cuenta de ahorros. Esta información permite conocer los hábitos del solicitante para incluirlos en el proceso de la toma de decisiones.

Este proceso es muy útil para solicitantes que sean autónomos o empleados del sector gig, cuya fuente de ingresos es menos estable. Combinar varias cuentas para hacer un análisis completo permite conceder préstamos a más personas y mantener un índice de riesgo bajo.

👉 Más información: Todo lo que necesitas saber sobre la agregación bancaria

Categorización

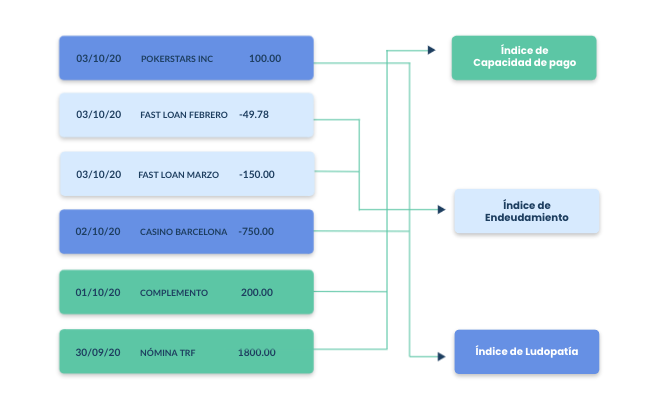

La categorización es el proceso de etiquetar y clasificar transacciones financieras en una categoría específica, de manera que los datos puedan analizarse con mayor rapidez y el proceso de separar los ingresos de los gastos sea más sencillo.

La categorización permite que los prestamistas calculen la asequibilidad de un solicitante en cuestión de minutos.

Indicadores

Los indicadores son fórmulas predefinidas que van unidos a la categorización. Se trata de métricas que describen de manera eficaz la salud y los hábitos financieros del solicitante. Entre los indicadores se incluyen la tasa de deuda del cliente, el porcentaje del sueldo destinado a los gastos y los días necesarios para pagar un sobregiro bancario.

Estas métricas tan específicas se han diseñado para describir la capacidad de pago del solicitante y mejorar la toma de decisiones asumiendo un riesgo menor.

Es importante tener en cuenta que la categorización y los indicadores financieros no son una parte inherente del Open Banking y son herramientas que suelen implementar los proveedores de Open Banking.

👉 Más información: Indicadores financieros: todo lo que necesitas saber

Cuando las fuentes de datos no son precisas y los procesos son manuales y requieren una gran cantidad de tiempo, los prestamistas tienen más posibilidad de cometer errores, ser víctimas de un fraude y emitir un préstamo al solicitante con un índice de riesgo alto.

El Open Banking permite tomar decisiones de menor riesgo y con una mayor rapidez y eficacia. De esta manera, los prestamistas cuentan con una cartera de crédito de menor riesgo y pueden ofrecer préstamos a un mayor número de solicitantes, que pueden acceder a tasas de préstamo más bajas y a un acuerdo mucho más preciso sin importar su historial de crédito.