Los datos financieros personales son un activo de gran valor para las empresas, pues permiten conocer mejor al cliente y desarrollar servicios más personalizados y alineados con las demandas de este.

Sin embargo, con el dato puro no basta para construir servicios financieros innovadores. Hace falta también la inteligencia adecuada para poder analizar y sacar partido de la información.

Qué son los indicadores financieros

El objetivo de cualquier empresa que presta servicios financieros es conocer mejor a su cliente y limitar al máximo el riesgo.

Los Indicadores Financieros de Unnax son ratios e índices que ilustran patrones de comportamiento financiero del cliente con el objetivo de ayudar a las empresas a limitar el riesgo en sus operaciones y a mantenerse informadas para tomar las mejores decisiones.

Existen dos tipos de Indicadores en Unnax, los indicadores de onboarding y los dinámicos.

Indicadores de Onboarding

Los indicadores de onboarding han sido diseñados para ayudar a un lender a tomar su decisión cuando interactúa con un cliente por primera vez.

En el pasado, nuestro workflow para empresas prestamistas terminaba con la agregación bancaria, es decir la lectura de la información de sus 3 ó 6 últimos meses de actividad bancaria. Sabemos que a partir de esa lectura, el lender puede obtener información muy valiosa que puede tener un gran impacto en la toma de decisión.

Pero estos datos “en bruto” necesitan ser preprocesados para poder generar inteligencia de negocio a partir de ellos.

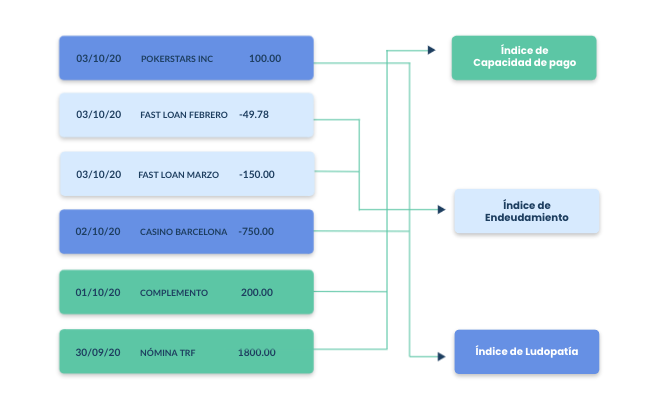

Con los indicadores financieros, muchos lenders pueden obtener métricas que les permitan identificar si un cliente tiene una buena salud financiera. Por ejemplo, se podría calcular cuál es el ratio de deuda del cliente, es decir, cuántos préstamos tiene y qué porcentaje de sus ingresos destina a pagarlos. Esto podría indicarle al merchant si una persona puede asumir un préstamo adicional o no.

Además podrían también indicar el cashflow de un usuario, o si tiene gastos recurrentes en actividades consideradas “de riesgo”, como podría ser el juego online, y qué cantidad de dinero destina a estas actividades.

Los indicadores financieros de Unnax agrupan toda esta información y la presentan en medias de los 30, 60 y 90 últimos días para ilustrar una tendencia sobre lo que está sucediendo con las finanzas del cliente.

Esta herramienta hace más sencillo el proceso de análisis y toma de decisión de la empresa porque da visibilidad a los datos financieros más importantes del cliente.

Indicadores Dinámicos

Una vez que se ha concedido el préstamo, el lender necesita hacer un seguimiento y realizar el cobro de este en el mejor momento posible. Los indicadores dinámicos de Unnax han sido diseñados para detectar y alertar de forma automática cualquier evento financiero relevante para el lender.

«Si hablamos del onboarding, leemos la cuenta bancaria del cliente y clasificamos sus movimientos financieros con nuestro categorizador inteligente y luego con nuestros indicadores podemos ver la tendencia del comportamiento del cliente.

Para los indicadores dinámicos en cambio, la lectura bancaria se hace de forma recurrente tokenizando las credenciales del cliente desde un inicio y con su permiso explícito. De este modo, podemos conectar con su cuenta de forma recurrente y detectar cambios en su situación o comportamiento y que el lender reciba alertas con cada uno de estos eventos de forma automática y sin tener que pedirle al cliente que ingrese sus credenciales nuevamente» – Benjamin Cotte, Unnax Head of Product

Estas alertas en tiempo real tienen el objetivo de optimizar los procesos de cobro, recobro, y generar ofertas personalizadas para el cliente y ver en un periodo de tiempo cuál es su evolución a nivel financiero.

Para quién son útiles los indicadores financieros

1. Lenders

Las entidades de crédito necesitan obtener información precisa y en tiempo real sobre sus potenciales clientes para poder tomar decisiones más acertadas y minimizar el riesgo del préstamo. La recopilación de esta información por medios alternativos al Open Banking es tediosa ya que exige un análisis exhaustivo del cliente con técnicas más lentas y menos precisas.

Por otro lado, los clientes buscan un proceso simple, rápido y claro, con la menor fricción posible. Si la experiencia ofrecida es incómoda, existe un riesgo de perder al cliente.

Ante esto, los indicadores financieros son ideales para que los lenders obtengan de forma automática insights sobre el comportamiento financiero de sus clientes y así identificar clientes de bajo riesgo, además de crear ofertas específicas que incrementen la conversión.

2. PFM o BFM

Las aplicaciones para administrar las finanzas personales (PFM) o empresariales (BFM) están diseñadas para organizar, simplificar y tener una visión más clara cómo se están gestionando las finanzas del usuario, ya sea una empresa o un particular.

Los indicadores financieros complementan este tipo de productos, ofreciendo inteligencia sobre las finanzas del usuario que este puede usar para tomar mejores decisiones.

👉 Lee más: Todo lo que necesitas saber sobre Agregación Bancaria

Dale valor a los datos con agregación bancaria

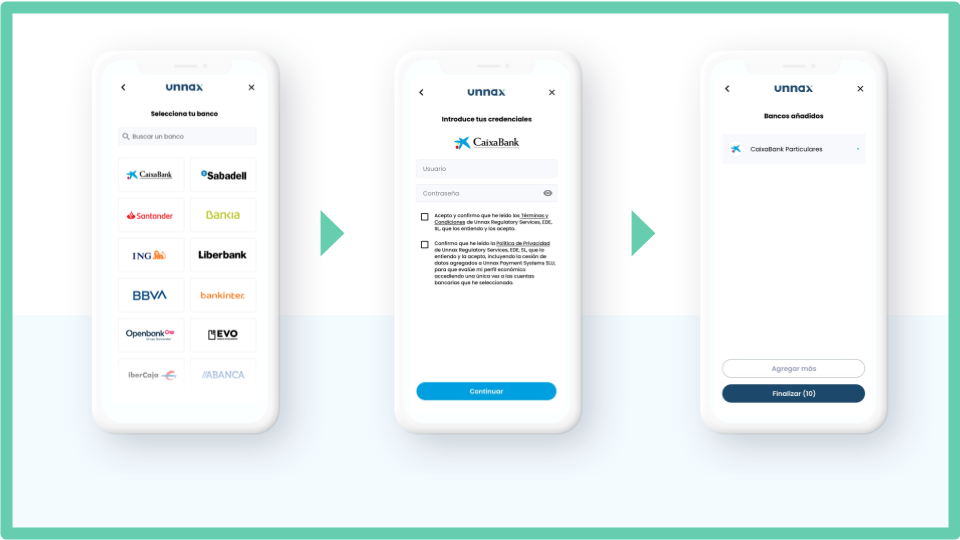

La agregación bancaria es una tecnología que permite conectar con la cuenta bancaria de un cliente y extraer sus datos para que estos puedan emplearse en diferentes procesos de análisis y toma de decisión.

En Unnax hemos desarrollado un flujo para lenders con tres capas de inteligencia únicas (información sobre cuentas, categorización e indicadores financieros) para conocer en profundidad la salud financiera de tus clientes, identificar factores de riesgo y personalizar tu oferta a sus necesidades.

“La financiación es nuestro mayor caso de uso, tenemos mucha experiencia en esta vertical y conocemos en detalle lo que los lenders están buscando, junto con la tecnología que hemos desarrollado, tenemos una herramienta perfecta para complementar y cubrir de forma completa el flujo de los lenders”

Entiende las finanzas de tus clientes y toma mejores decisiones con indicadores financieros avanzados aquí.